Melirik Obligasi Rupiah dan Dollar

Oleh: Prof. Dr. Budi Frensidy – Guru Besar Keuangan dan Pasar Modal UI

KONTAN – (30/5/2022) Seorang teman bertanya, apakah sekarang saat yang tepat membeli obligasi pemerintah dalam rupiah (FR) dan dollar Amerika Serikat (Indon) yang marak ditawarkan bank? Ternyata investor semakin melek obligasi. Ini sangat kontras dengan periode sebelum obligasi negara ritel (ORI) 001 diluncurkan di 2006 dan Sukuk Ritel (SR) 001, tahun 2009.

Obligasi FR atau fixed rate dan Indon sejatinya sama dengan ORI dan SR. Tetapi transaksi minimal ratusan juta rupiah, bandingkan dengan ORI dan SR yang bisa diperoleh dengan modal mulai Rp1 juta. Ada bank dan perusahaan sekuritas yang mensyaratkan US$ 10.000 untuk pembelian obligasi, tetapi kebanyakan meminta Rp300 juta atau Rp500 juta.

Pertama, karena bersifat langsung dari kas surplus kepada kas defisit tanpa melalui perantara keuangan, kupon obligasi dipastikan lebih tinggi dari bunga deposito. Jika deposito rupiah hanya menjanjikan bunga 4% hingga 5% p.a. dan 0,1%–1% p.a. untuk deposito dollar AS, obligasi rupiah dapat memberikan kupon hingga 9% dan obligasi dollar AS sampai 7%.

Kedua, kupon obligasi rupiah sejak tahun lalu kena PPh 10%, dari sebelumnya 15%. Bunga deposito dipajaki 20%. Sementara PPh obligasi global pemerintah RI masih ditanggung pemerintah. Ketiga, tidak seperti deposito yang tidak diperdagangkan di pasar sekunder, obligasi dapat memberikan capital gain.

Saya pernah meraup capital gain 7% dari memegang ORI 001 selama empat bulan dari Agustus hingga Desember 2006. Ditambah kupon 12,05% p.a., total yield saya menjadi 11,02%, yaitu 7% plus 4,02% kupon selama 4 bulan (4/12 x 12,05%) atau bersih 9,36% setelah PPh 15%. Itulah kali pertama dan terakhir saya membeli ORI. Bukan karena kuponnya, tetapi lebih karena mengejar capital gain.

Di 2009, obligasi dollar saya yang bertenor 10 tahun bahkan memberi untung 53,72% dalam sembilan bulan memegangnya, sejak perdana di Maret hingga Desember 2009, 45% dari capital gain ditambah kupon obligasi sebesar 11,625% p.a. (8,72% dalam sembilan bulan). Sangat gurih dan nikmat bukan?

Keempat, masih ada potensi apresiasi dollar terhadap rupiah untuk obligasi berdenominasi dollar AS. Menurut paritas daya beli, mata uang negara yang inflasinya lebih rendah akan mengalami apresiasi sebesar selisih tingkat inflasinya.

Kita tahu perbedaan inflasi dan suku bunga di AS dan Indonesia biasanya 1%–2% per tahun. Sehingga wajar saja jika depresiasi mata uang kita terhadap dollar AS sekitar itu.

Jadi, investasi dalam obligasi dollar dapat memberi tiga keuntungan yaitu kupon, capital gain, dan apresiasi kurs dollar. Tapi risiko harga dan nilai tukar selalu dua sisi, sehingga jangan lupakan kemungkinan capital loss dan kerugian akibat depresiasi dollar terhadap rupiah.

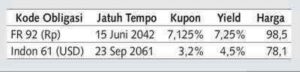

Di tulisan ini juga saya sertakan data yang saya buat bagi Anda yang tertarik berinvestasi di obligasi, dengan memakai contoh satu obligasi pemerintah dalam rupiah dan satu dalam denominasi dollar AS. Silakan lihat tabel yang tersedia.

Menilik tabel, Jika Anda membeli obligasi FR 92 sebesar nilai nominal Rp500 juta, Anda cukup membayar 98,5% yaitu Rp492,5 juta dan akan mendapatkan kupon, sebelum dipotong PPh 10%, sebesar ½ x 7,125% dari nominal, atau Rp17.812.500 setiap enam bulan. Ini berarti dalam setahun Anda mendapatkan Rp35,625 juta atau yield kotor 7,23% atas uang yang Anda bayarkan.

Inilah yang membedakan yield dari kupon. Yield adalah kupon plus capital gain. Capital gain ini akan ada jika Anda membeli pada harga diskon (< 100) dan memegangnya hingga jatuh tempo.

Yield 7,25% yang disebutkan adalah return rata-rata per tahun hingga 2042 setelah memperhitungkan harga beli, kupon, dan nilai waktu dari uang sebelum memperhitungkan biaya transaksi (penyimpanan), PPh, dan return reinvestasi. Jika tidak ada perubahan yield, harga pasar obligasi yang dijual dengan diskon akan naik hingga jatuh tempo dan akan turun untuk obligasi yang dijual dengan premium.

Intinya, harga pasar obligasi akan konvergen ke nilai nominal jika yield tetap. Praktiknya, yield di pasar turun-naik mengikuti kondisi ekonomi dan sentimen pasar, sehingga harga obligasi akan fluktuatif dan bergerak berlawanan arah dengan yield yang diminta investor. Yang dapat dipastikan adalah pada saat jatuh tempo 20 tahun lagi Anda akan menerima tepat nilai nominal Rp500 juta.

Kita bisa menerapkan analisis yang sama untuk Indon 61. Jika kita membeli obligasi dengan nilai nominal US$ 50.000, maka kita cukup membayar US$ 39.050 (78,1%) atau Rp566,225 juta pada kurs Rp14.500. Kita akan memperoleh US$ 800 setiap enam bulan atau US$ 1.600 setahun atas investasi kita. Ini sama dengan 4,1% harga beli.

Jadi, yield 4,5% akan kita dapatkan dari kupon 3,2% (dari nilai nominal) atau 4,1% dari investasi kita. Sisanya dari capital gain karena kita membeli pada harga diskon dan menerima nilai nominal pada saat jatuh tempo.

Wajarkah yield sebesar ini? Secara teori, yield wajar mestinya sama dengan yield treasury bond AS yang bebas risiko plus CDS (credit default swap) surat utang kita untuk tenor yang sama. Saya akan menuliskan tentang ini pada kesempatan lain.

Jika Anda tidak berencana memegang hingga jatuh tempo, Anda dapat menjualnya pada harga pasar dan akan ada capital gain atau capital loss karena yield yang berubah-ubah di pasar. Untuk Indon 61 ini, harga pasarnya di Desember 2021 adalah 96,5 dan akhir April 2022 lalu adalah 74,1. Jadi dalam 5 bulan harga pasarnya turun 18,4% tetapi naik 4% dalam sebulan terakhir.

Bagaimana ke depannya? Silakan prediksi yield yang akan terjadi. Jika yield turun, harga akan naik. Tetapi harga akan turun jika yield ke depan naik. Skenario kedua ini jauh lebih besar kemungkinannya.

Sumber: Koran Kontan. Edisi: Senin, 30 Mei 2022. Rubrik Portofolio-Wake Up Call. Halaman 4.